为何越来越多的人投资日本房产?

2024-01-19

学会这4种实用资产配置法,收获稳稳的幸福!

2024-01-25香港储蓄险收益高,复利高达6%~7%,且支持多种货币转换,保单拆分和无限更换保人等实用功能,因而备受追捧。

香港的储蓄险主要是以分红为基础,实际上更像是一种股票和债券的灵活配置基金。保证收益一般不超过1%,但预期分红收益年化可达6%-7%。

内地的理财产品,大部分都是固定收益,就像是存款一样,复利固定利率为3%。

因此,在收益方面,内地的保险和香港的保险相比,仍有一定的差距。造成产品收益之间产生较大差异,很大程度上是由于两地的监管和投资模式有区别。

PART.01

投资品种

在香港,监管相对宽松,并不存在预先设定的利率上限,保险公司不受最高预定利率的影响。

内地保险公司受到严格的监管,只允许将资金用于低风险和稳定的投资。以“债权”为主,一般不进行股权投资。

而香港的保险公司,则不受这些限制。

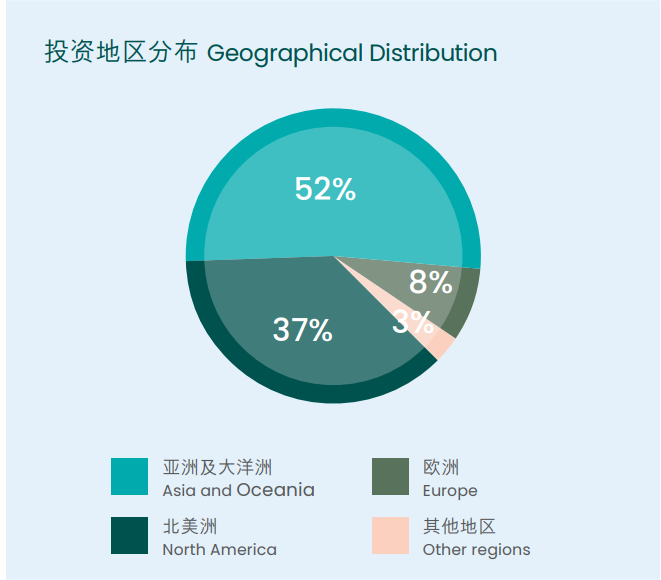

香港保险资金主要有两大类投资:固定收益类资产包括国债、企业债和其他固收类资产等;权益类资产包括上市股票、对冲基金、共同基金、私募股权和房地产等。

PART.02

投资范围

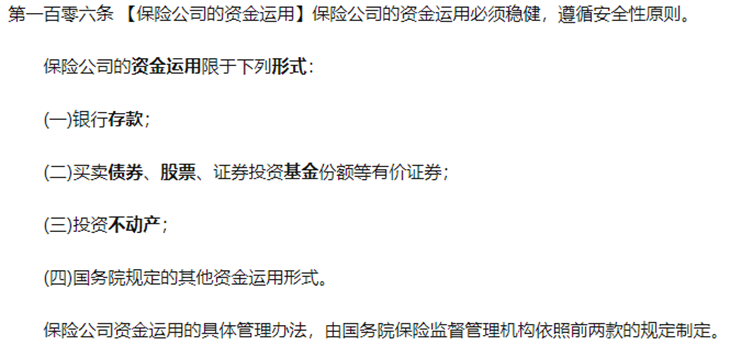

香港保险公司的投资以资产配置为出发点,多元化配置,能在全球范围内进行分散投资。

一方面既可以考虑到投资产品类别,分散投入到股权、债券、另类投资等多个领域,同时也考虑到不同地域和不同的货币资产类型,跨币种、跨国家地在世界范围内捕捉优质的投资机会,充分享受全球各类优质资产带来的不菲收益,降低某一地域经济波动所产生的负面影响。

PART.03

保险公司的利润分配

2020年,银保监会发布《关于强化人身保险精算监管有关事项的通知》,明确提出“示范红利分配率统一为70%”。

相比于国内保险公司,香港聚集了160多家国际保险公司,市场竞争相当激烈,因此,“让利”自然成为保司争取优势地位和有利条件的主要手段。香港储蓄保险,如英国的保诚,安盛,承诺至少向投保人提供90%的“可分配利润”。

PART.04

收益兑付差异

内地储蓄险是保证收益,目前为3%;而香港则是由“高预期收益+低保证收益”组成。

也就是说,香港保单中的利益演示表里的数字不会是与实际对应的保单周年完全一致的,会有浮动性。

根据香港各大保险公司过往六年来的回报分红情况来看,实际的分红实现率一般都在98%到102%之间,收益一般在6%-7%之间。

PART.05

收益与赔付

高额的收益和赔付需要有力的保障才能让保单持有人放心。为此,香港保险业监管局制订了一系列严格监管政策,保险公司也推出了保障收益的创新制度。

▶ 充足的偿付准备金

香港保险业监管规定,保险公司须把其资产多于负债的数额,维持在不少于条例规定的偿付准备金水平。这项规定的目的是在面对保险公司出现不可预知的情况下(例如当其经营业绩或其资产与负债的价值出现不利波动时),而有可能出现其资产不足以应付其负债的风险时,为投保人提供合理的保障。

▶ 充足的再保险安排

《保险业条例》规定,保险公司须为其拟经营的保险类别的风险备有或将会作出足够的再保险安排。保监局制定一份有关《再保险指引》(指引17)阐述保监局评估保险公司的再保险安排是否足够时所采用的一般指导原则。

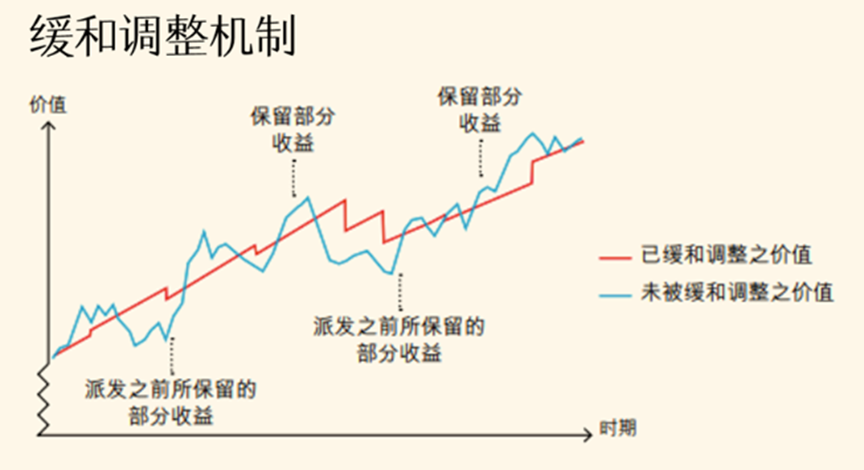

▶ 缓和调整机制

在保险资金的投资组合中,因为包含了权益类资产,且市场本身就存在各种风险,所以投资收益可能会存在不可预测的波动,而这种波动势必会影响投资收益的稳定性。因此,香港保险公司采用了一种调整机制来平滑收益。

当投资收益超预期时,公司会将超出的部分存起来,等到市场环境较差,投资收益难达预期时,再将这部分资金拿出来补贴给客户。保险公司积累的未派发的超预期收益就像一个蓄水池,丰水期蓄水、枯水期放水,使客户获得的收益曲线保持一个较为平滑的趋势。

▶ 汇集保单

香港保险公司通常会将相同或类似的保单汇集,让较大组别的保单持有人共同分担风险。“汇集”的作用在于让投保人所属的保单组别分散和分担风险,并且有更大笔资金从而增加投资的灵活性。

为确保分红保险产品的保单持有人之间的公平性,保险公司通常会分为例如:产品、产品更替、货币、投资年限等组别,务求每组保单将获得最能反映其保单表现的公平回报。

PART.06

总结

从投资回报的角度,香港储蓄险适合以下几类人群:

①已配置内地基本保险,希望增加收益的品种;

②担心单一货币汇率风险,有计划海外资产配置;

③缺少投资渠道和投资知识;

④认可长期投资获得稳定收益的人群。

✨ 温馨提醒:选择具体产品时,还要根据自身的实际情况和需求,综合考虑产品的细节,选择适合自己的保单规划。

如果您想了解更多内容,欢迎详询合丰集团!